策略聚焦|内热外冷,静待月末买点

中信证券(24.270, -0.15, -0.61%)研究

文|秦培景 裘翔 杨灵修

社融等数据强化市场博弈周期的动力,短期A股可能脉冲上行,但货币政策再平衡限制市场流动性改善,而外部风险因素的压制也会越来越强。维持前期判断,内热外冷的环境下,4月末才是今年A股第二轮上涨更好的买点。

国内宏观数据短期超预期

但需冷静看待

●●●●●

1)社融超预期强化市场博弈周期复苏的冲动。

3月新增社融2.86万亿,明显高于市场预期,且融资结构也持续改善,这会强化市场短期博弈本轮周期提前复苏的动力。但3月景气是多因素叠加下的非典型季节性现象,包括地方举债和开支提前,贸易争端压力缓解下对冲政策依然落地。另外,全球贸易活力下降,即使中美达成贸易协议,预计中国出口增速的修复只在1.6~1.8pcts。二季度基本面改善仍需确认。

—

3月社融数据明显超预期

“融资底”后信用恢复明显

—

资料来源:Wind;中信证券研究部 2)基本面预期和政策预期再平衡,流动性改善受限。

4月降准的可能性已显著降低,央行更有可能通过MLF/TMLF置换填补流动性缺口。3月新增居民短期贷款4294亿元,创历史新高,对股市流动性也有支撑作用。货币政策再平衡,信用和货币宽松力度降低,会影响宏观和A股市场的流动性。

3)A股短期增量资金规模有限:

①私募基金的仓位已经较高,据私募排排网调查数据,3月底高仓位私募产品占比已达90.6%;

②海外扰动因素压制下,外资通过陆港通4月已累积流出85亿元,趋势短期恐难扭转;

③每轮熊市结束市场有一定回升后,公募产品可能会面临短期赎回压力,仓位可能被动上行。

—

多因素共振,外资4月以来持续流出A股

(陆股通北向资金净流入/出)

—

资料来源:Wind;中信证券研究部 海外扰动增强

中期影响更值得关注

●●●●●

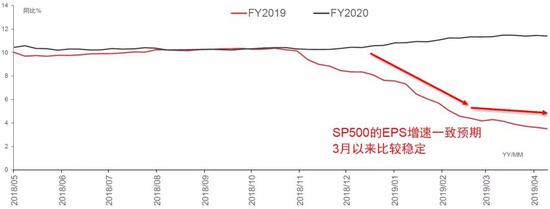

1)海外经济与主要股市的EPS预期仍有下调压力。

IMF近期下调了大部分海外经济体2019年的增长预期,而欧美日的制造业PMI依然趋势向下。美国经济受前期高实际利率压制,2019年基本面下行的压力还会进一步显现,美股EPS预期仍有下修空间。加上风险事件增多,2019年以来全球股市逆基本面的估值抬升行情会明显弱化。

—

S&P500的盈利预期还有下调空间

—

资料来源:DataStream,I/B/E/S口径;中信证券研究部 2)海外风险事件增多,压制资金风险偏好。

首先,欧美贸易摩擦处于初级阶段,未来有发酵空间。欧美2018年双边贸易规模8080亿美元,是全球规模最大的双边贸易关系,而特朗普也有动力从中获取竞选筹码,若摩擦涉及汽车领域,则实际影响会明显放大。

其次,美伊、委内瑞拉和利比亚的地缘政治问题和军事冲突持续发酵。受影响的伊朗、委内瑞拉和利比亚3国占全球石油产量的7%,出口量的10.1%;若局势恶化推升油价,则国内生产端输入性通胀的压力会进一步压制货币政策宽松的预期。

再次,虽然英国“硬脱欧”的底线预计不会破,但10月31日前还会经历不少波折。

内热外冷

月末依然是最佳买点

●●●●●

一方面,国内宏观数据偏热,在市场“温度”较高的环境下,会强化市场对周期提前见底的博弈情绪,从而带来A股短期脉冲式上涨。

另一方面,海外因素偏冷,逐渐积累的外部风险更值得重视,上述风险事件的发酵会持续压制风险偏好,外资流出趋势短期难扭转,而中美股市共振的风险也逐渐提升。

4月是海外扰动因素的上行期,基本面风险出清仍需时间,货币政策再平衡下,流动性对行情制约会变强。我们维持前期判断,A股在4月将出现今年第二轮上涨的最佳买点,但需要等到下旬之后。

风险因素

●●●●●

A股业绩披露明显弱于市场预期;中美分歧恶化,谈判达成协议难度加大;海外风险因素继续发酵,外资持续快速流出A股。

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:王涵

【华新财经网-www.17caijing.com】